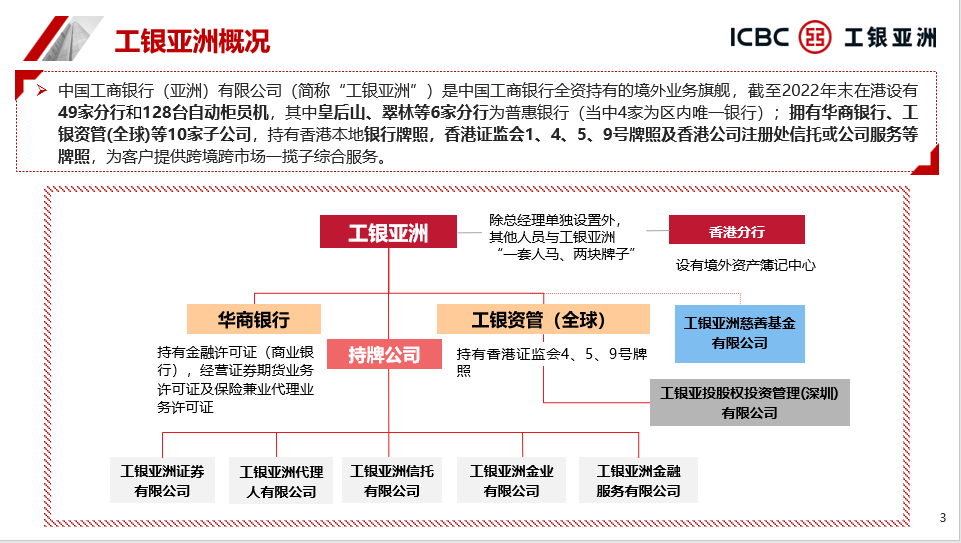

中國工(gong)商(shang)銀行(亞(ya)洲(zhou))有(you)限公司(簡(jian)稱“工(gong)銀亞(ya)洲(zhou)”)是中國工(gong)商(shang)銀行全資持有(you)的(de)境外業務旗(qi)艦,截(jie)至2022年末(mo)在(zai)港(gang)設(she)有49家分(fen)行(xing)和128臺自動柜員機,其中皇后山(shan)、翠(cui)林(lin)等(deng)6家(jia)分行為普惠銀行(當中4家(jia)為區內唯一銀行);擁(yong)有華商銀(yin)(yin)行(xing)、工銀(yin)(yin)資管(全球)等10家子公司(si),持有香(xiang)(xiang)港本地銀(yin)(yin)行(xing)牌照(zhao),香(xiang)(xiang)港證監會(hui)1、4、5、9號(hao)牌照(zhao)及香(xiang)(xiang)港公司注(zhu)冊處信托或(huo)公司服務等牌照,為客戶提(ti)供跨(kua)境(jing)跨(kua)市場一攬(lan)子綜合服(fu)務。

目前,工銀亞洲在業務運營方面面臨幾個問題。首先,由于運營人員的水平參差不齊,導致其在問題的準確定位和處理方面存在一些困難,因此需要提(ti)升運營人員在(zai)系統全面分析方(fang)面的能力。

其次,盡管工銀亞洲的系統非常先進,但在涉及多個系統的業務處理中存在系統不聯通的情況,這導致了數據匹配的困難。為了解決這個問題,需要提(ti)升系(xi)統之間的聯通性,引入(ru)更強大的集成方(fang)案和技術,確(que)保數據的準確(que)匹配和共享。

因此,為了提升整體業務運營水平,我們必須深入探索和挖掘工銀亞洲流程優化的切入點,以實現更高效的運營。

01

場景一:客戶信息維護(hu)流程現(xian)狀及分析

02

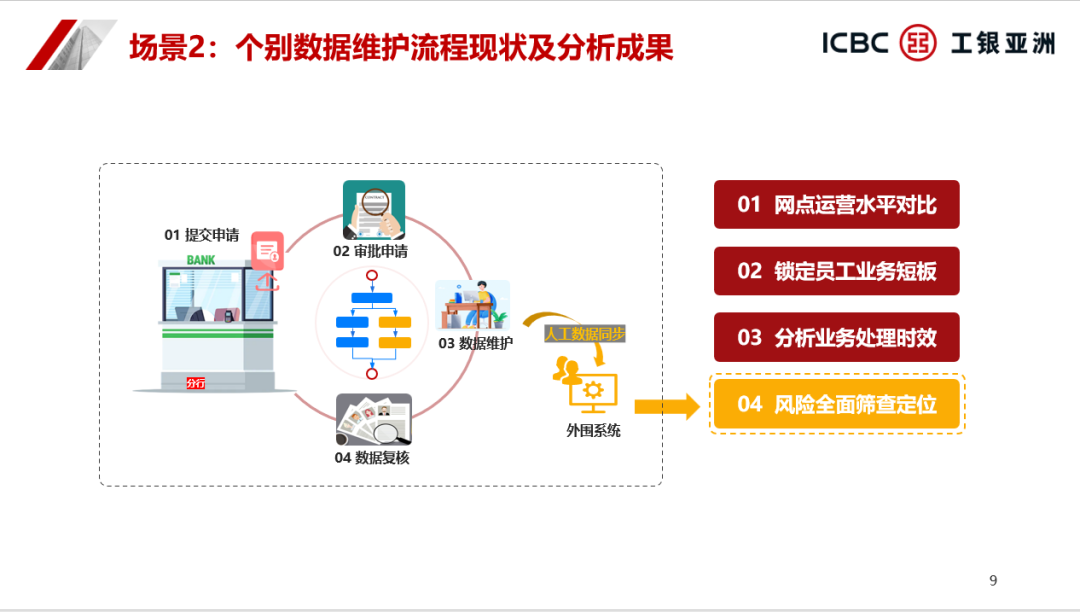

場景二:個別數據維護(hu)流程-風險控制

企業平臺

企業平臺 發現評估

發現評估 自動化

自動化 行業解決方案

行業解決方案 通用解決方案

通用解決方案 合作伙伴

合作伙伴 生態聯盟

生態聯盟 咨詢服務

咨詢服務 培訓服務

培訓服務 交流社區

交流社區 客戶成功

客戶成功 公司介紹

公司介紹 新聞列表

新聞列表 聯系我們

聯系我們 加入我們

加入我們